オーナー必見!内装工事の耐用年数はどう考えるべきか

店舗営業を始める場合、集客効果を重視して内装工事を考えるのが一般的です。

しかし、内装工事は会計処理をする際にも影響があります。

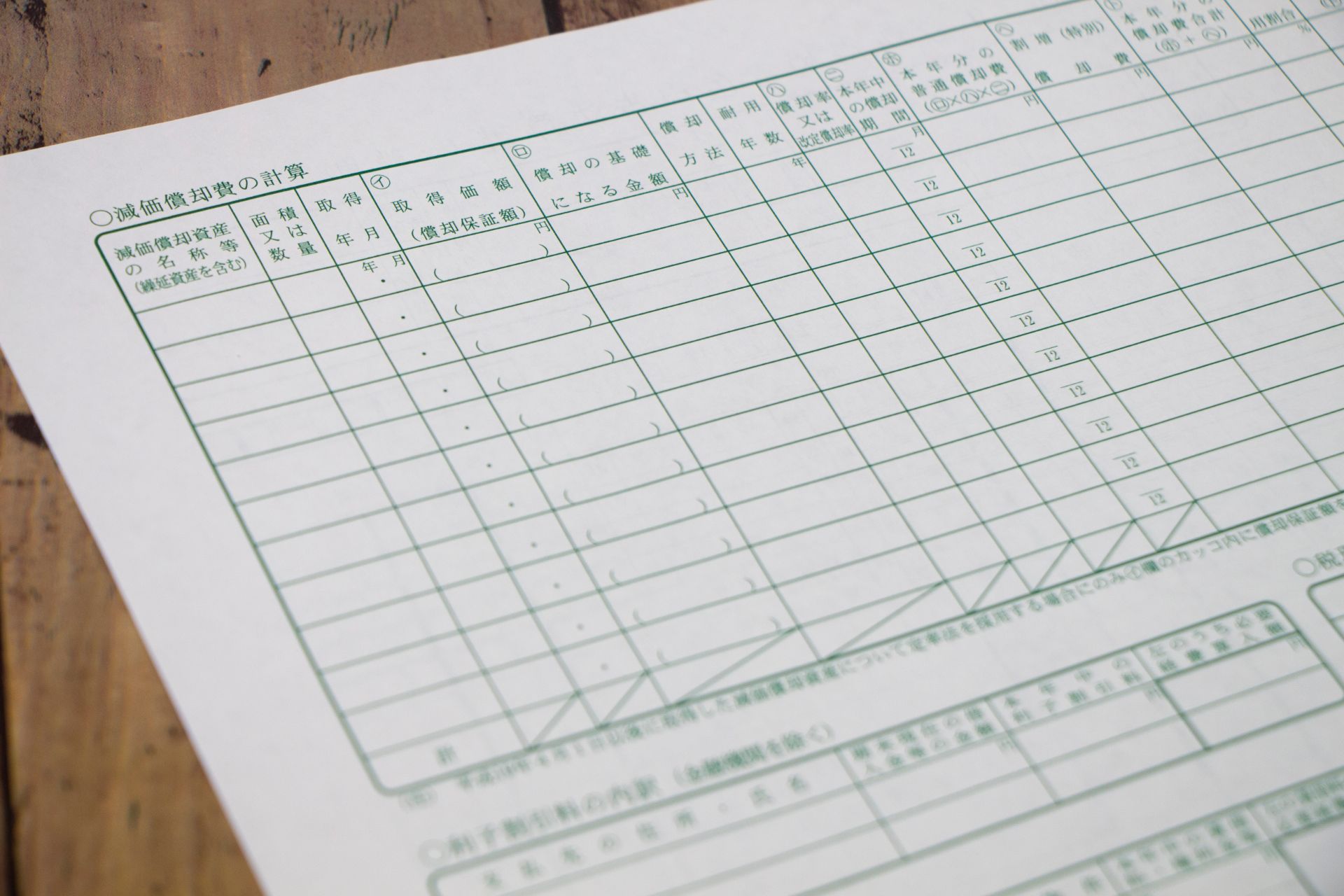

確定申告を自分で行う場合だけではなく、税理士へ依頼する場合でも減価償却や耐用年数についての知識は欠かせません。

そこで内装工事の会計処理と深く関係する耐用年数について解説します。

減価償却とは?会計処理の基礎知識をおさらい

内装工事費用の会計処理を行う際、原則支出したときに全額費用として計上するわけではありません。

最初に資産として計上し、その後使用できる年数で均等割した額を毎年費用として計上していきます。

例えば、内装工事で500万円の支出が発生したとしましょう。この費用を10年間で償却することになる場合、毎年50万円を費用として計上していくのです。

このような会計処理の方法のことを減価償却と言います。

減価償却による会計処理を行うと、帳簿上の利益が減るので、その分、所得も少なくなります。

それにより、税金を軽減することができるのです。

ただ、事業の利益が少ないと赤字になってしまう可能性もあります。

したがって、減価償却のメリットとデメリットを考えながら、会計処理を行わなければなりません。

内装工事費用を減価償却による会計処理を行う際、耐用年数が重要になります。

減価償却の期間を決定する際、耐用年数が指標となるからです。

したがって、内装工事費用の会計処理を行う前に、正確な耐用年数を把握しておく必要があります。

内装工事の耐用年数はどうなる?

内装工事費用は、なぜ原則減価償却の方法で会計処理を行うのでしょうか。

それは、内装工事費用が減価償却の対象となる設備投資に含まれるからです。

したがって、内装工事費用の減価償却を行う際の指標となる耐用年数も定められています。

内装工事を行うことは、基本的にその建物の価値を高める行為にあたります。

そのため、建物の耐用年数を指標にして、内装工事費用の減価償却をしていくのです。

建物の耐用年数は、その構造によって異なる年数が定められています。

また、各構造の用途ごとの耐用年数も異なります。

木造、合成樹脂造の建物で店舗用のものであれば22年、飲食店用のものであれば20年です。

例えば、店舗用のために木造、合成樹脂造の建物の内装工事を行って、220万円の費用が発生したとしましょう。

この場合、毎年10万円ずつ減価償却する形で会計処理を行うことになります。

鉄筋鉄骨コンクリート造の建物は木造よりも丈夫なので、その分耐用年数も長いです。

店舗用の建物の場合は39年で、木造、合成樹脂造の建物より17年長くなっています。

賃貸物件で内装工事を行ったときは

店舗の内装工事を行う場合、その建物が賃貸物件であることも少なくありません。

賃貸物件で内装工事を行った際、耐用年数はどのようになるのでしょうか。

法人が他人の所有する物件を借りて内装工事を行ったとき、建物の耐用年数をそのまま適用することはできません。

建物の所有者と店舗のオーナーは別人なので、店舗のオーナーが自分の所有している建物に対して資本的支出をしたとは言えないからです。

賃貸物件の内装工事は、他人が所有する建物への資本的支出に当たります。

そのため、内装工事を1つの資産として評価し、そこから見積もった耐用年数を適用して減価償却を行うのです。

具体的には、賃貸物件の耐用年数に、内装工事の規模や用途、取り付けた資材などを総合的に勘案してその額を見積もることになります。

ただ賃貸物件の中には、賃貸期間が定められ、その期間を更新することができない契約もあります。

そのような条件の賃貸物件で、所有者に対して有益費の請求や買取請求ができない場合は、賃借期間を耐用年数にすることが可能です。

建物付属設備がないかも確認を

内装工事の耐用年数を考える場合、建物付属設備にも気を配る必要があります。

建物付属設備とは、建物と一体化されている電気、ガスの設備や昇降機設備のことです。

建物付属設備がある場合、建物本体と区分けして耐用年数を適用しなければならないケースも出てきます。

そのようなことから、内装工事の減価償却費を算出する際、事前に建物付属設備の存在を確認しておかなければなりません。

建物付属設備がある場合、それが木造、合成樹脂造や木骨モルタル造の建物であれば、建物本体と一括して耐用年数の適用が可能です。

しかし、それ以外の建物の用途や構造の場合は建物本体と区分けして耐用年数を適用しなければなりません。

建物付属設備の耐用年数も、建物本体と同様に構造や用途ごとに年数が定められています。

例えば電気設備の場合、蓄電用の設備であれば6年、それ以外の場合は15年です。

また、建物本体の内装工事は、原則「建物」の科目で会計処理をしますが、木造、合成樹脂造や木骨モルタル造以外の建物付属施設はそれ以外の科目で処理します。

電気設備や給排水設備などは「建物附属設備」の科目で計上することが可能です。

したがって、事前に業者から明細書を入手しておき、工事の内訳をチェックしておいたほうがよいでしょう。

あわせて知りたい!一括償却とは

建物の内装工事を行った際、あらゆる場面で減価償却により会計処理を行わなければならないわけではありません。

会計処理をするとき、内装工事費用の額によっては経費または一括償却での計上することも可能です。

内装工事費用が10万円未満であれば、それを経費として計上できます。

また、青色申告の方法で確定申告を行っている場合は、30万円未満までの内装工事費用を経費にすることが可能です。

一方、内装工事費用が10万円以上20万円未満の場合、一括償却の方法で会計処理ができます。

一括償却とは、3年間で均等に償却する会計処理の方法です。

建物の内装工事を減価償却する場合、通常10年以上にわたることが少なくありません。

そのため、一括償却の方法で会計処理を行えば、費用の前倒しができるのです。

それによって、減価償却で処理するよりも多くの費用の計上が可能となります。

また、一括償却で内装工事費用の会計処理を行う場合、どの建物であっても昇格期間は一律3年です。

したがって、耐用年数を調べる必要もないので、その手間が省けます。

迷ったときにはプロの力を借りよう

内装工事費用は減価償却の方法で会計処理を行うのが原則ですが、耐用年数の適用方法が建物の構造や用途によって変わってきます。

また、建物付属施設がある場合は、建物本体と区分けして処理しなければならないケースがあり、複雑な面があることは否めません。

さらに、内装工事費用が少額であるときは減価償却の他、経費にしたり、一括償却で処理したりすることが可能です。

その際、どの方法で会計処理をすればよいのか状況によって変わってきます。

このように会計処理をする場合、専門的な知識が必要になることも少なくありません。

判断に迷ったときは税理士などの会計の専門家へ相談したほうがよいでしょう。